A seguito di un accordo tra banca e cliente per il pagamento del debito la riabilitazione non è immediata. Deve passare un determinato periodo di tempo affinchè le segnalazioni negative “scompaiano” dalle banche dati.

Avevi un debito con una Banca o una Finanziaria per un finanziamento non pagato ed eri stato segnalato nelle liste dei “Cattivi pagatori“; hai comunque trovato un accordo con il creditore per risolvere la situazione; tutto sta andando per il verso giusto.

A questo punto, la domanda è : quando potrò ottenere la riabilizazione nelle banche dati ? quando potrò ottenere un nuovo finanziamento ?

In questo articolo troverai finalmente la risposta a queste domande, pertanto ti invito a leggerlo sino alla fine.

Accordo a Saldo a Stralcio e piano di rientro

Iniziamo a fare chiarezza analizzando le due principali tipologie di accordo transattivo tra debitore e creditore.

- Saldo e Stralcio : con questo accordo il creditore è disposto ad accettare una somma inferiore rispetto a quella che sarebbe dovuta, a condizione che il debitore provveda al pagamento di quanto concordato, entro un determinato termine. Ad esempio Debito €.10.000, il creditore è disposto ad accettare €.7.000 rinunciando ai residui €.3.000. Il Saldo e stralcio avviene solitamente in una o poche rate. Vi sono, tuttavia, anche dei casi in cui la rateizzazione può essere più lunga (solitamente le finanziarie richiedono il rilascio di effetti cambiari a garanzia). Ad ogni modo, il punto fondamentale è che con il saldo e stralcio le parti si accordano per il pagamento di una cifra inferiore rispetto a quella dovuta, stralciandone una parte.

- Piano di rientro: con questo accordo il creditore non accetta nessuno “sconto” sulla somma dovuta, ma consente che il debitore paghi a rate. Ad esempio Debito €.10.000, il creditore consente che il debitore rientri pagando rate da €.500 fino alla completa estinzione. Il punto fondamentale di questo tipo di accordo, è che il debitore concede solo il beneficio della ratizzazione, senza alcuno sconto sulla somma dovuta per capitale ed interessi.

Statisticamente, sono molto più frequenti gli accordi a saldo e stralcio (ne abbiamo parlato in un articolo molto dettagliato QUI), raggiunti sopratutto dalle società che acquistano crediti (società di cartolarizzazione), pagandoli spesso a prezzi irrisori.

Come vengono gestite le segnalazioni nelle Banche Dati dopo l’accordo ?

Molto spesso, i clienti dopo aver raggiunto un accordo con la banca/finanziaria lamentano la mancata concessione di nuovo credito pur avendo estinto la propria pregressa posizione a sofferenza; oppure contestano il fatto di non essere stati preventivamente informati delle conseguenze di tali accordi sulle segnalazioni nelle Banche Dati.

Il punto è che i clienti, prima di concludere un accordo, ignorano completamente quale saranno i riflessi nell’aggiornamento della propria situazione nelle banche dati.

Anche qui, tuttavia, una premessa si impone. Come abbiamo scritto in molti articoli precedenti, le banche dati non sono tutte uguali.

Possiamo effettuare, infatti, una Macro -distinzione tra banche dati “private” e Banche dati “Pubbliche”.

Banche dati private

Sono tali le banche dati gestite da società private, e sono dunque i Sistemi di Informazioni Creditizie (in gergo S.I.C.) che raccolgono informazioni relative ai rapporti di credito.

I S.I.C. più importanti in Italia sono :

Banche dati pubbliche

Sono tali le banche dati gestite direttamente da Banca d’Italia:

- Centrale rischi

- Centrale d’Allerme Interbancaria (C.A.I.)

In questi archivi vengono registrati i dati di tutti i finanziamenti (prestiti, mutui, affidamenti, carte revolving, etc.) richiesti ed ottenuti da cittadini ed aziende.

Riabilitazione in CRIF dopo accordo a Saldo e Stralcio

Per quanto riguarda la riabilitazione in CRIF (ma le stesse regole valgono per tutte le altre banche dati private) a seguito del pagamento a saldo e stralcio, le banche/finanziarie per molto tempo hanno fornito interpretazioni differenti della normativa applicabile.

La questione è stata affrontata dal Garante della Privacy nel Provvedimento del 27 gennaio 2021 [9547248], con il quale l’Autorità ha chiarito come “… le informazioni creditizie di tipo negativo oggetto di contestazione avrebbero dovuto essere cancellate dal s.i.c. di Crif S.p.A. entro 24 e non 36 mesi dall’avvenuta regolarizzazione come previsto dall’art. 6, comma 2, lett. b) del codice deontologico previgente (e analogamente confermato nell’Allegato 2- Tempi di conservazione dell’attuale codice di condotta)“.

Pertanto, a seguito dell’accordo a saldo e stralcio la finanziaria andrà ad aggiornare la posizione segnalando l’avvenuta regolarizzazione.

In CRIF comparirà la letterà “U” che sta appunto a significare “Risanamento della posizione. L’istituto di credito che aveva segnalato una sofferenza comunica l’adempimento totale o parziale dei pagamenti relativi al finanziamento. Tale stato può essere inserito anche come aggiornamento di un credito ceduto, quando il debitore dimostra di avere

adempiuto al pagamento presso società di recupero crediti“.

Decorsi 24 mesi, tale segnalazione scomparirà completamente.

Ovviamente, il risanamento della posizione, sebbene possa apparire una informazione positiva in quanto indica che la posizione è stata chiusa, rappresenta in realtà una informazione di tipo negativo. Gli istituti di credito, infatti, leggendo la banca dati comprendono che comunque in passato c’è stata una morosità che è stata di recente sanata e, pertanto, negheranno l’accesso al credito.

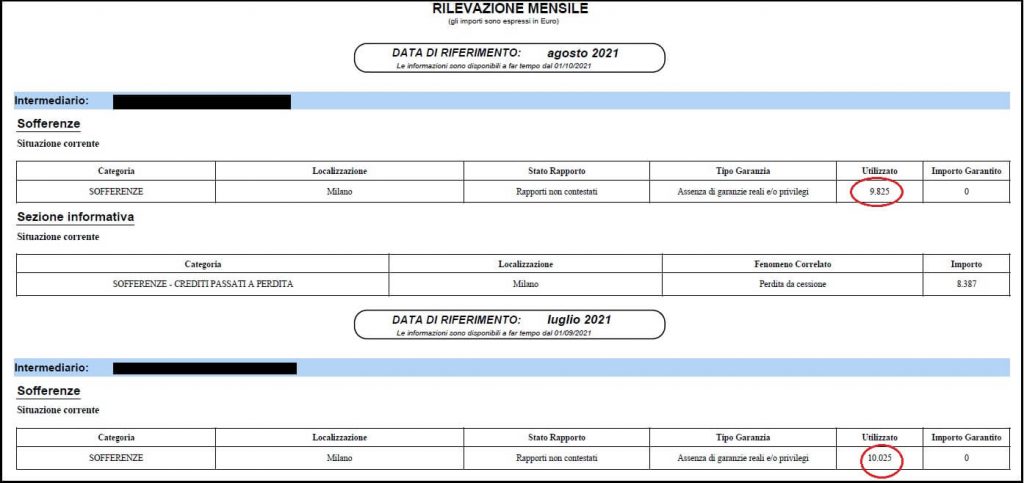

Riabilitazione in Centale Rischi Banca d’Italia dopo accordo a Saldo e Stralcio

Regole differenti, invece, valgono per la centrale Rischi di Banca d’Italia. A seguito del raggiungimento di un accordo a saldo e stralcio il termine di permanenza ordinario è di 36 mesi.

Ma attenzione. Il punto fondamentale è capire da quando iniziare a conteggiare i 36 mesi.

La questione è stata oggetto della Comunicazione di Banca d’Italia del 19 giugno 2020 rubricata “Precisazioni sulle segnalazioni alla Centrale dei rischi – Garanzie Covid-19 – Accordi “a saldo e stralcio“

Nella predetta Comunicazione l’Autorità di Vigilanza ha invitato tutte le banche ad attenersi alle seguenti regole in tema di segnalazione :

- Se l’accordo a Saldo e stralcio prevede che il pagamento della somma concordata debba avvenire contestualmente alla stipula o comunque in un’unica soluzione, nella rilevazione riferita al mese in cui è stato effettuato il pagamento, l’intermediario segnala il cliente nella categoria “sofferenze – crediti passati a perdita” per la parte stralciata. Nessuna segnalazione è dovuta per cassa tra le “sofferenze”. A partire dalla rilevazione successiva nessuna segnalazione è dovuta. Dunque decorsi 36 mesi la segnalazione non sarà più visibile a nessuna banca.

- Se l’accordo a saldo e stralcio prevede un piano rateale di rimborso ed è da subito efficace, la quota che il cliente si è obbligato a rimborsare si configura come un nuovo finanziamento rateale. In questo caso, nel mese in cui le parti hanno raggiunto l’accordo, l’intermediario segnala il cliente nella categoria “sofferenze – crediti passati a perdita” per l’importo stralciato e non effettua alcuna segnalazione tra le “sofferenze”. Nelle date contabili successive, l’intermediario segnala nella categoria “sofferenze” la quota del credito da rimborsare con importi decrescenti in corrispondenza dei pagamenti man mano ricevuti, fino al pagamento dell’ultima rata concordata

- Se l’accordo a saldo e stralcio è efficace con il pagamento dell’ultima rata, l’intermediario segnala il cliente nella categoria “sofferenze” per importi via via decrescenti fino al pagamento dell’ultima rata concordata; la segnalazione nella categoria “sofferenze-crediti passati a perdita” – per il valore dell’importo non riscosso – è effettuata con riferimento alla data contabile in cui è corrisposta l’ultima rata e il credito è estinto

A prescendere dai termini tecnici, possiamo semplificare dicendo che nel primo caso (accordo saldo e stralcio con pagamento in una sola rata) i 36 mesi iniziano a decorrere dal mese in cui viene contabilizzato il pagamento.

Esempio: accordo saldo e stralcio con pagamento in una rata a gennaio 2021. Trascorsi 36 mesi – dunque a gennaio 2024 – la segnalazione non sarà pià visibile nella Centrale Rischi.

Nel secondo e nel terzo caso invece (accordo saldo e stralcio con pagamento in più rate) i 36 mesi iniziano a decorrere dal pagamento dell’ultima rata.

Esempio: accordo saldo e stralcio con pagamento in n. 72 rate a partire da gennaio 2021. In questi casi i 36 mesi inizieranno a decorrere dal pagamento dell’ultima rata (Gennaio 2027) e, petanto, la segnalazione non sarà pià visibile nella Centrale Rischi solo a partire da Gennaio 2030.

Prima di contattare lo studio

Contestare una segnalazione nelle banche dati non è operazione semplice e non è detto che si riesca ad ottenere la cancellazione. Si tratta di una materia molto tecnica e complessa. E’ sufficiente anche un semplice errore nella predisposizione degli atti o della strategia difensiva per pregiudicare l’esito della richiesta. Ecco cosa devi sapere:

1. Lo studio si occupa esclusivamente di diritto bancario e finanziario, assumendo la difesa di consumatori ed imprese.

2.Diffida dalle società che promettono la cancellazione delle segnalazione dalle banche dati in maniera rapida e quasi automatica. Tali società, spesso, richiedono la cancellazione solo dei dati positivi ma non quelli negativi.

3. La distanza non è un problema. Lo studio opera a distanza affiancando il cliente in ogni fase: dalla richiesta delle visure; alla valutazione dei dati e delle successive azioni. Scopri l’opinione dei nostri clienti CLICCA QUI

Ti consigliamo di leggere anche tutti i nostri articoli relativi al saldo e stralcio:

- Quando richiedere un Saldo e Stralcio ?

- I 5 errori più comuni (e fatali) del Saldo e Stralcio con la Banca

- Piano di rientro o Saldo e Stralcio ?

- Quando avviene la riabilitazione nelle Banche Dati ?

- Decadenza Beneficio Termine Mutuo: dopo quante rate ?

- Decreto Ingiuntivo Banca: come difendersi ?

Questi Alcuni dei risultati ottenuti:

- Saldo stralcio Mutuo: da €.165.630 ad €.95.000 e Asta Evitata

- Saldo stralcio Mutuo: da €.115.000 a €.12.000 in 5 rate

- Saldo stralcio conto Corrente: da €.15.800 e €.3.000

- Saldo e stralcio su Leasing auto: da €.36.000 ad €.20.000 in 4 rate

- Prescrizione debito con la Banca: annullati €.413.00

- Revoca Decreto Ingiuntivo per €.38.000,00 emesso a favore della Banca

- Tassi errati: Banca restituisce €.12.476,76 al cliente

- Banca condannata per Usura: dovrà restituire €.19.000 al cliente

Se hai necessità di supporto nella gestione una posizione debitoria, puoi contattare lo studio compilando il FORM qui sotto. Ti risponderemo nel più breve tempo possibile.

[Chi è Luca Barone ?]

E’ un Avvocato che parte dal Foro di Cosenza ma grazie a internet arriva in tutta Italia, senza nessuna limitazione.

Cosa fa ? in teoria fornisce soluzioni legali a consumatori e ad imprese che hanno problemi intricati con Banche, finanziarie e società di riscossione. In pratica risolve problemi ed elimina dubbi, paure ed incertezze [ cioè tutte quelle cose che Google da solo non può fare ]

Si occupa di diritto Civile ed, in particolare, di diritto Bancario e Finanziario 6 giorni su 7 (alcune volte 7 giorni su 7). Appassionato di tutto ciò che ha a che fare con il diritto ed i numeri, individua soluzioni anche dove non ci sono.

Per contattarlo ci sono poche e semplici [ssime] regole, testate negli anni per offrire un servizio efficiente :

Cosa devi fare:

Compilare il FORM di contatto che trovi sopra

Scrivere una mail a info@avvocatolucabarone.it

Scrivere un messaggio di testo Whatsapp al n. 340/2769627

In ogni caso descrivi il tuo problema fornendo tutte le informazioni necessarie per inquadrare il caso specifico. Verrai ricontattato in tempi brevi con la indicazione dei passi successivi.